税効果会計の理屈は分かっているのに、実務でどのように算出したらよいかわからない。税効果やったことないのに転職したら担当になっちゃった。はたまた、今日経理部に入社したばかり。そんな方のために投稿します。税効果会計の基本説明は、他のサイトを参考にしてもらって(たくさんありすぎてどれ見たらよいか迷ってしまうほど)、とくのりでは実務直結の方法を教えます。

ここは実務に即使える税効果仕訳作成エクセルシートを紹介します。

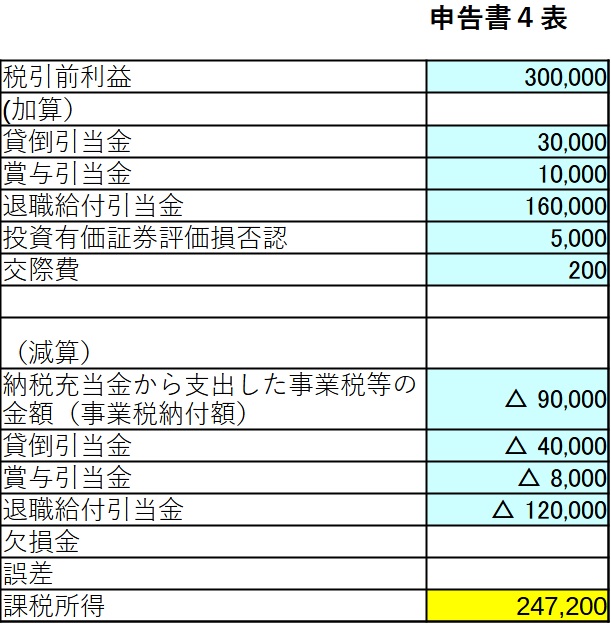

別表4表作成

まずは、法人税(外形標準課税含む)計算前の税前から別表4表を作成します。

ちなみに、申告ソフトを作成している会社は、申告ソフトの別表4表を転記します。

以下は理解しやすいように必要最低限の項目のみ加減算を入力しました。

引当金は全額洗い替え方式です。

課税所得がある場合です。

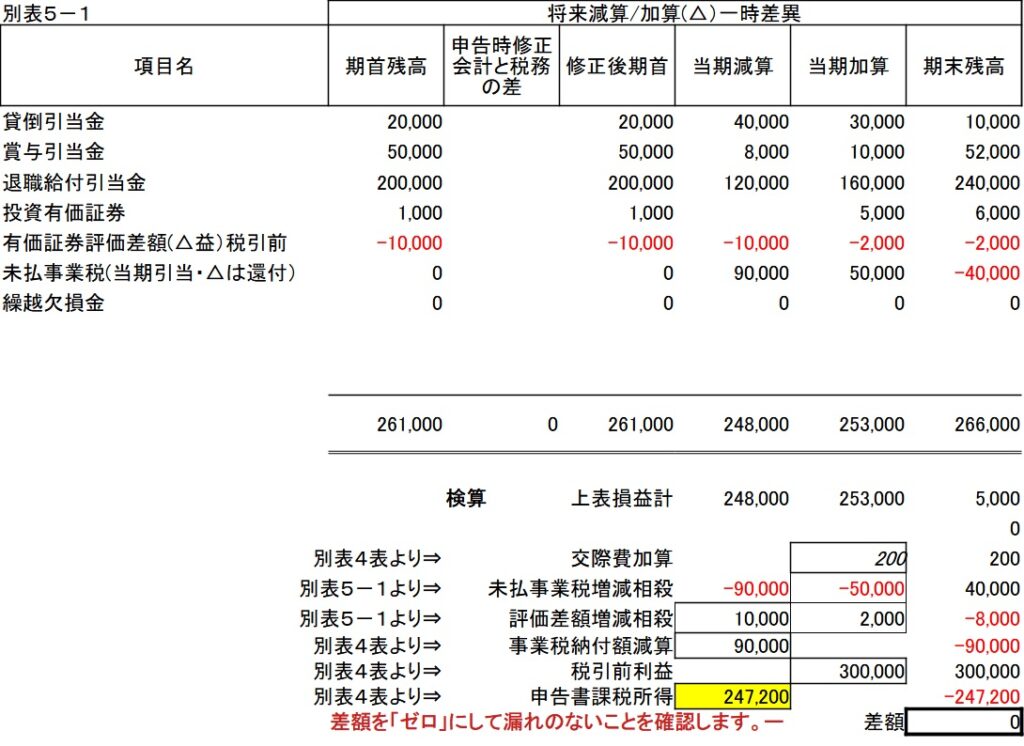

別表5-1作成

次に、別表5-1を別表4のエクセルシートの右側に別シートを作成します。

別表4シートの加減算の項目を別表5-1シートにリンクさせます。

申告ソフトを使用されている会社は別表5-1をそのまま転記します。

ここで、加減算項目が多い会社は、すべての項目に対して漏れなく税効果が計上されるように残高チェックを実施します。

具体的には、下段に各別表から各項目をリンクさせ残高チェックを実施します。差額が0になれば別表5-1は漏れがないことになります。

検算の5,000は 上表損益計248,000-253,000=5,000となります。

差額=SUM(検算5,000から申告書課税所得ー247,200)です。

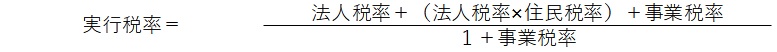

税率算出

次に、実効税率を計算します。

実効税率の算式です。

これ実は分かりにくいですね。

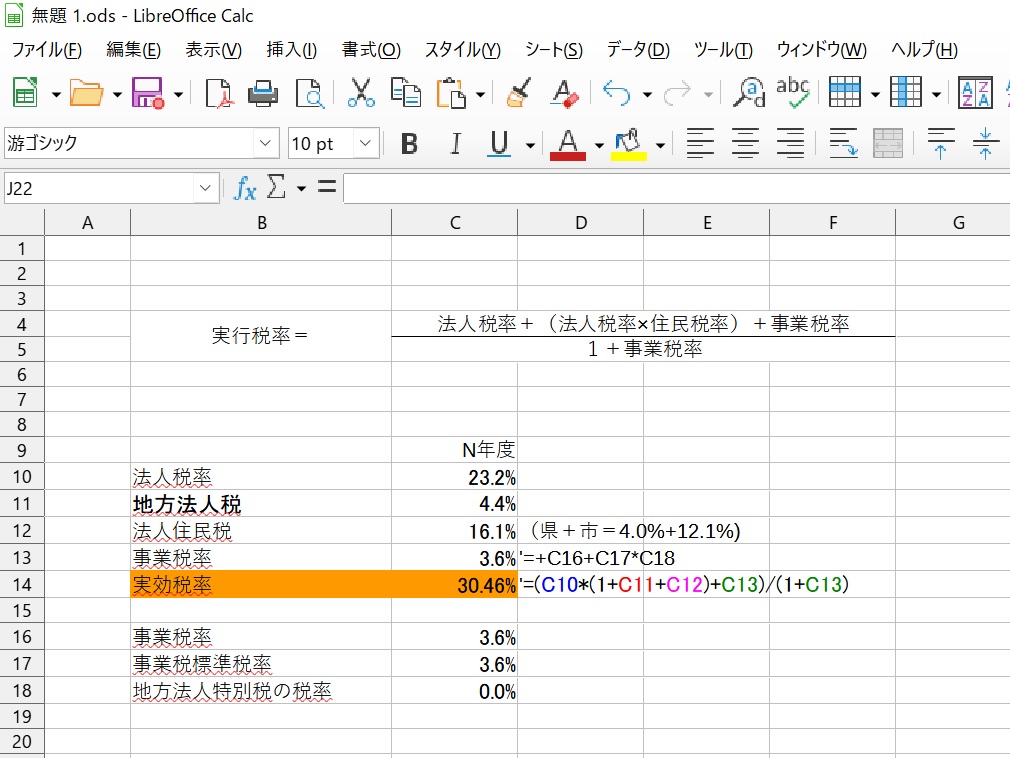

実際に実務で使用していた計算式を添付します。

算式を表示させましたので使えると思います。

事前に県税、市町村民税の税率を調査し完了後に算式を入力していきます。

実効税率は念のため毎年確認しましょう。

知らないところで変更されていることがあります。

税務通信を購読されている会社は年1で各都道府県市町村の税率が記載されてきますので、それを使ってもよいです。ただ、少し見にくいですが。

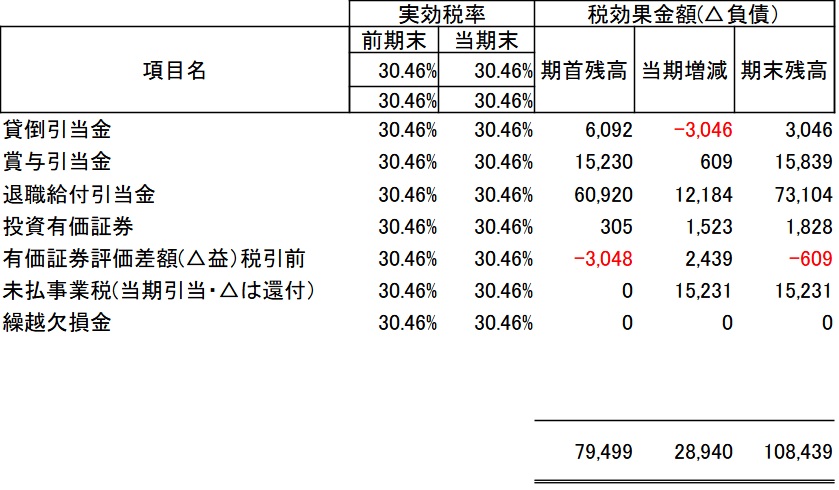

実効税率が求められたら、税率を入力して税効果金額を算出します。

エクセルなのでくれぐれも算式の漏れには気を付けましょう!

評価性引当額

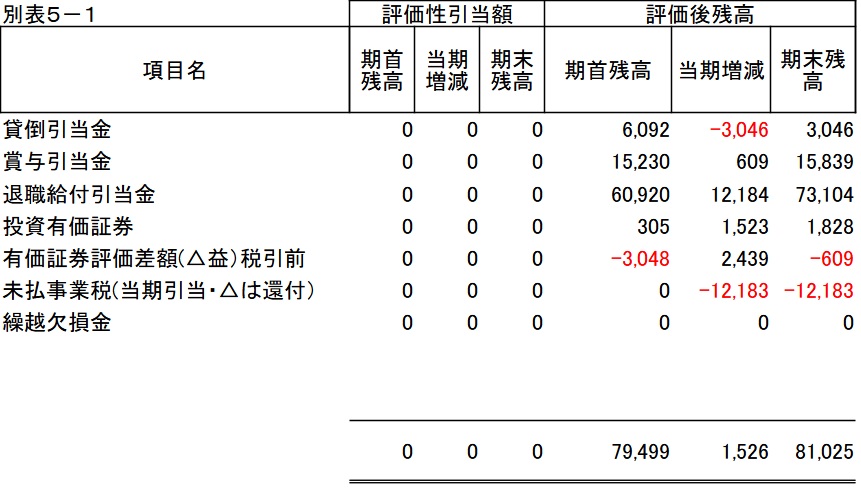

税効果で回収可能性がないと判断したものが評価性引当額です。

この辺の定義はネットに溢れているため、そちらを参考にしてください。

と言うのも無責任なので少しだけ。

具体的にはどのようなものかというと、たとえば退職給付引当金について。

当期会社が損失を出した場合、回収可能性の判断をする際の会社分類が下がり、将来課税所得が見込めないと判断される時は、税効果は計上出来ません。

イコール回収可能性が無いと判断され税効果で計上されていたものは評価性引手額に計上されます。

つまりは

繰延税金資産 / 法人税等調整額

と計上されていたものが、計上しちゃだめよとなり、戻しの仕訳が必要となります。

法人税等調整額 / 繰延税金資産

このように資産が減少して、利益が減少します。

今回のケースでは評価性引当額はなしです。

もし、当期に発生すれば当期増減欄に入力します。

税効果仕訳

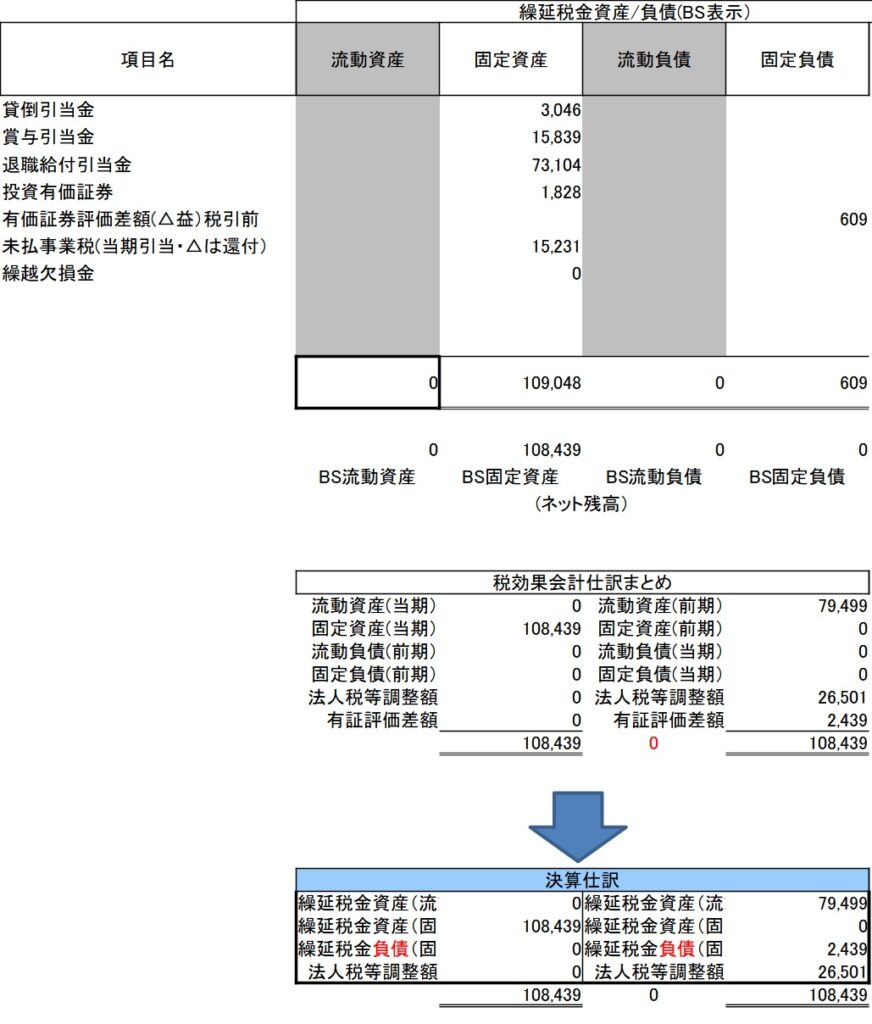

現在は流動、固定の区分はありません。

このエクセルは旧方式ですので無視してください。

繰延税金資産と負債の別に区分けします。

ここから仕訳までもっていきます。

税効果の仕訳の基本は

繰延税金資産 / 法人税等調整額

です。

まとめ

いかがでしたか?

今回は税効果会計の詳細説明は割愛させていただきました。

というのもNETでかなり多くの情報が溢れているからです。

今回の趣旨はこのエクセルシートを活用して税効果の仕訳を早く正確に完成させたいという方向けに投稿しております。

もし、このエクセルシートを使用したいという方がいれば、質問欄からその旨連絡いただければメールにてお送りさせていただきます(=下の質問があればここをクリックから入る)。

少しでもお役に立てればと思います。

コメント