減価償却費の意味について、おさるさんでも分かるように、分かりやすく解説します。特に不動産投資をこれから始めようとする人や、経理未経験者で簿記の資格を取得しようと考えている人向けに、上場企業の部長自ら、教えます。

減価償却の考え方

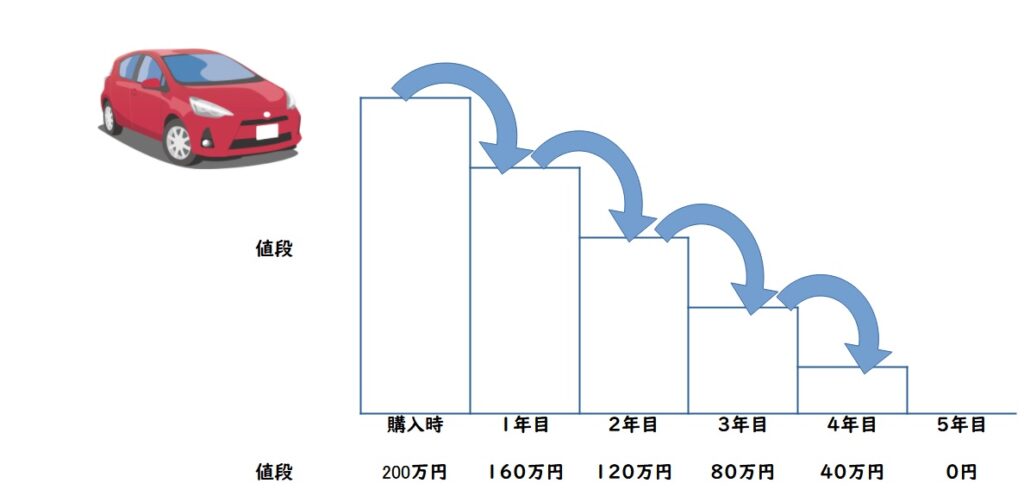

あたなが新車を200万円で購入しました。

これを3年後に売却すると、200万円では売却出来ないですよね!

上の表だと、120万円!

理由は、使用するとともに、その価値は下がるからですね!

このように、購入した時よりも、ものの価値が複数年に渡って減少することを減価償却といいます。

簡単でしょ!

車だけではなく、建物、機械、備品のうち高額なもの等々は減価償却費の対象となります。

尚、土地、絵画等については価値が減少するものではないので、減価償却はありません。

減価償却費は費用

ここから少し、専門的な話しになります。

A商店で、ボールペンを100円でB商店から仕入れてC商店に120円で売却

この時のA商店の利益は分かりますか?

そうです。100円です。

このボールペンの仕入れた時の100円は費用です!

では、A商店は車を配送用として購入し、経費を200万円で購入した場合には、200万円は次の費用になるのでしょうか?

売上ー200万円=利益 という計算が成立するかということですが、

回答:No!

正解:売上ー40万円=利益

なぜなら、①支払≠費用計上であり、かつ前述の②減価償却費が発生するからです。

①:費用は発生主義といって、費用が発生したら会計帳簿に記帳しなければいけません。

現金主義という考え方がありますが、この意味は支払った時に費用計上するという意味で費用の記帳すべき原則とは異なります。

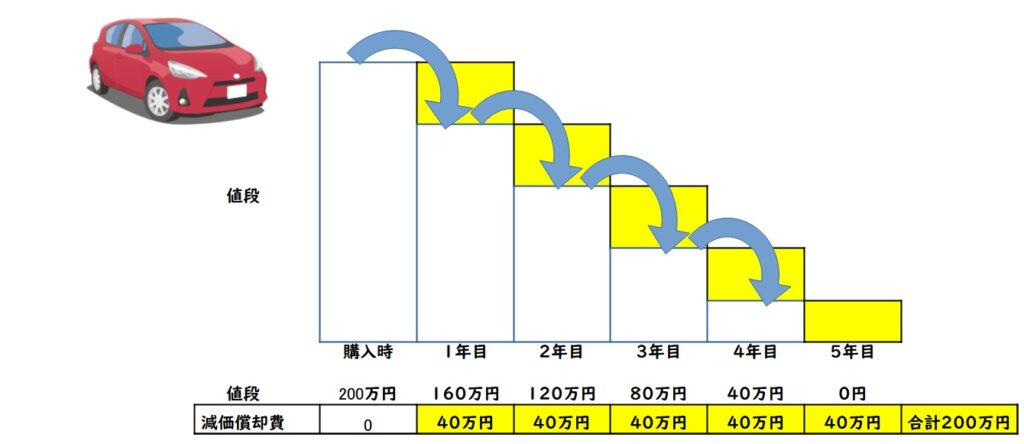

②:減価償却費が発生します。

毎年、40万円ずつ減価償却費が発生します。

よって、

売上ー40万円=利益

となるからです。

減価償却費は読んで字のごとく、費用なのです。

耐用年数

少し戻って、前例が車の耐用年数(使用する年数)を5年としていましたが、これには理由がありました。

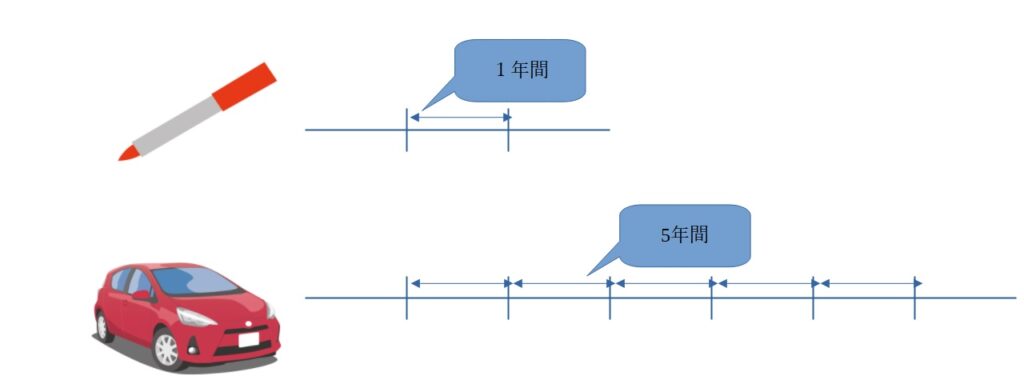

ボールペンと車の耐用年数比較

ボールペンの寿命(耐用年数)1年未満。税法上は全額費用計上OK。

車は5年間。この根拠は税法で耐用年数というものが資産ごとに決められています。建物の材質が鉄筋コンクリートなら何年とか。これは、税法上5年に分けて減価償却費という費用を計上してくださいという意味です。

20万円以上で1年以上するものは、固定資産(建物、機械、器具工具、備品等)として会計上処理する必要があります。これは不動産投資家がアパートを購入した際にも同様の処理が必要です。

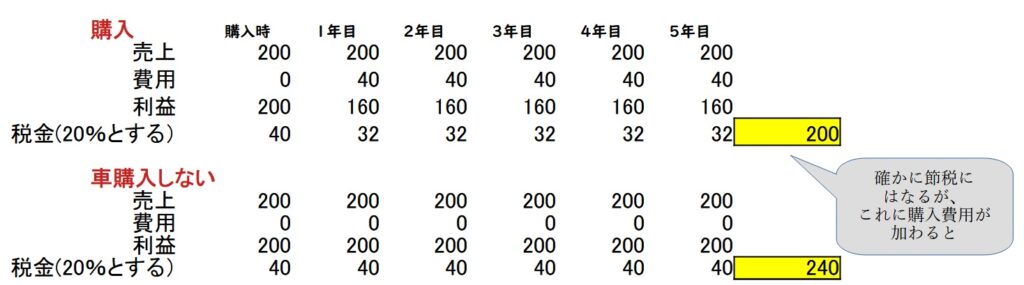

減価償却費は節税になる?

利益が出すぎているから車でも購入して、減価償却費を計上し、利益を圧縮して節税をしている人がいます。どういうことかというと、利益×税率=税金が算出されます。

税金=(売上 ー 費用)×税率

費用を多くすればそれだけ利益が圧縮されますよね。だから節税にはなるのですが、キャッシュは流出しますので、あまりお勧めは出来ません。

例えば売上200万円、車購入する場合としない場合でキャッシュフローを算出すると。。。

車購入する場合のキャッシュフロー支出:車200万円+税金200万円=400万円

車購入しない場合のキャッシュフロー支出:税金240万円

明らかに、購入しない方がキャッシュフローが良い(手元資金は残る)。

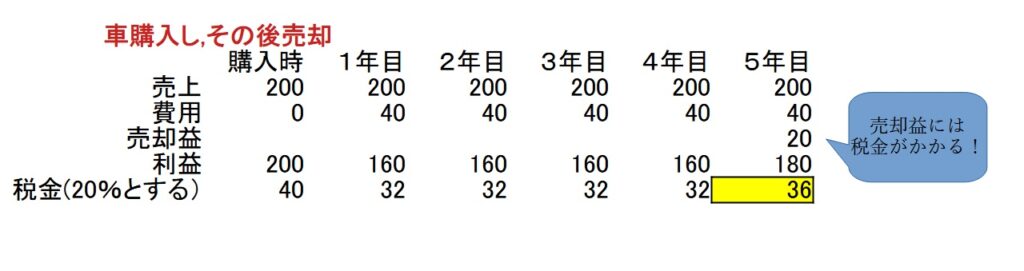

売却益は注意

車を売却して、あまりないとは思いますが、売却益が出たとします。

売却益には税金がかかります。

お金が足りないから売却して、お金増やしたら、税金も増えてしまいまうので、売却するとには納税資金の計画を立ててから売却した方がよいでしょう。

まとめ

いかがでしたか?おさらいです。

・購入した時よりも、ものの価値が複数年に渡って減少することを減価償却といいます。

・20万円以上の固定資産は税法の耐用年数に則り減価償却費を計算します。

・減価償却費での節税はキャッシュが流出するので、あまりお勧めではない

減価償却費のやり方、計算方法の詳細は別途投稿させていただきます!

コメント