連結会計を初めて組む方にとっては初の論点かと思います。留保利益税効果をインターネットで検索をして調べるのですが、具体的な計算については記載ないのでどのように計算したらよいかわからないという実務担当者の方も多いとは思います。あるいは、前任者からスプレッドシートを引き継いで意味が分からずやっているという方もいるかと思います。そんな方のために、実践的に解説します!

このブログ対象者はこれから連結決算を組む予定のあるかた、現在、連結決算を組んでいるが、前任者からの引継ぎシートの理解が不完全な方が対象です。

連結留保利益税効果とは

留保利益は連結手続上、子会社の資本の親会社持分額及び利益剰余金に含まれる。一方、留保利益は親会社の個別貸借対象表上の投資簿価には含まれていないため、子会社の資本の親会社持分額と投資の個別貸借対照表上の投資簿価との間に差額が存在する。この差額が将来加算一時差異となり税効果の対象となる。

連結税効果実務指針34に記載の通りです。

留保金は配当金として親会社が受け取った時、親会社が子会社株式を売却し売却損益を受け取った時、子会社清算時に配当金として親会社が受け取った時等、親会社で課税される際に税効果が必要ということです。ただし、親会社が当該子会社を売却することが自ら出来ることを前提として、その予定がないのであれば、親会社が配当金を受領する取引のみが税効果の対象。

ということです。

これ、いったいなんのこっちゃ?ってなるひといますか?

そんな方のために、

例えば、海外子会社から配当金を受領する予定の親会社がありました。

子会社の留保利益(利益剰余金)がたくさんあって、現時点で将来的に親会社においては、配当金5%分(95%分は益金不算入のため)とそれにかかわる当該外国源泉所得税分の課税は確定しているため、将来発生する法人税として当期連結財務諸表に繰延税金負債として計上するということ。

通常、子会社の支配権は親会社にあるので、子会社の売却損益や清算時の配当金については税効果は対象外となり上記配当金5%分と当該外国源泉税(国によって様々な比率)分となる。

親会社の仕訳

当座預金 90 / ①関係会社受取配当金 100

②外国源泉税 10

①+②が繰延税金負債の対象

①関係会社受取配当金:95は益金不算入→5は課税対象

②外国源泉税:損金不算入かつ外国税額控除非適用→10は課税対象

ちなみに、親会社が配当方針として配当金なしとしている場合(子会社は剰余金が少なく配当金の支払いもない場合等)には税効果は認識しなくてOKです。

留保利益税効果を計上する条件

・親会社が海外子会社から配当金を受け取る際に、税務上、益金不算入になる5%分と、その受取配当金等に対する外税分が損金不算入となって追加納付額が発生した場合。

・親会社が国内子会社から配当金を受け取る際に、その配当金の一部または全額が税務上、益金不算入として取り扱われない場合。

・親会社が持っている子会社株式を売却する場合。

国内でも発生する可能性があることは盲点でしたね。

子会社の留保利益で配当金送金が見込まれるもの

ここでは、海外子会社からの受取配当金のみを参考に解説します。

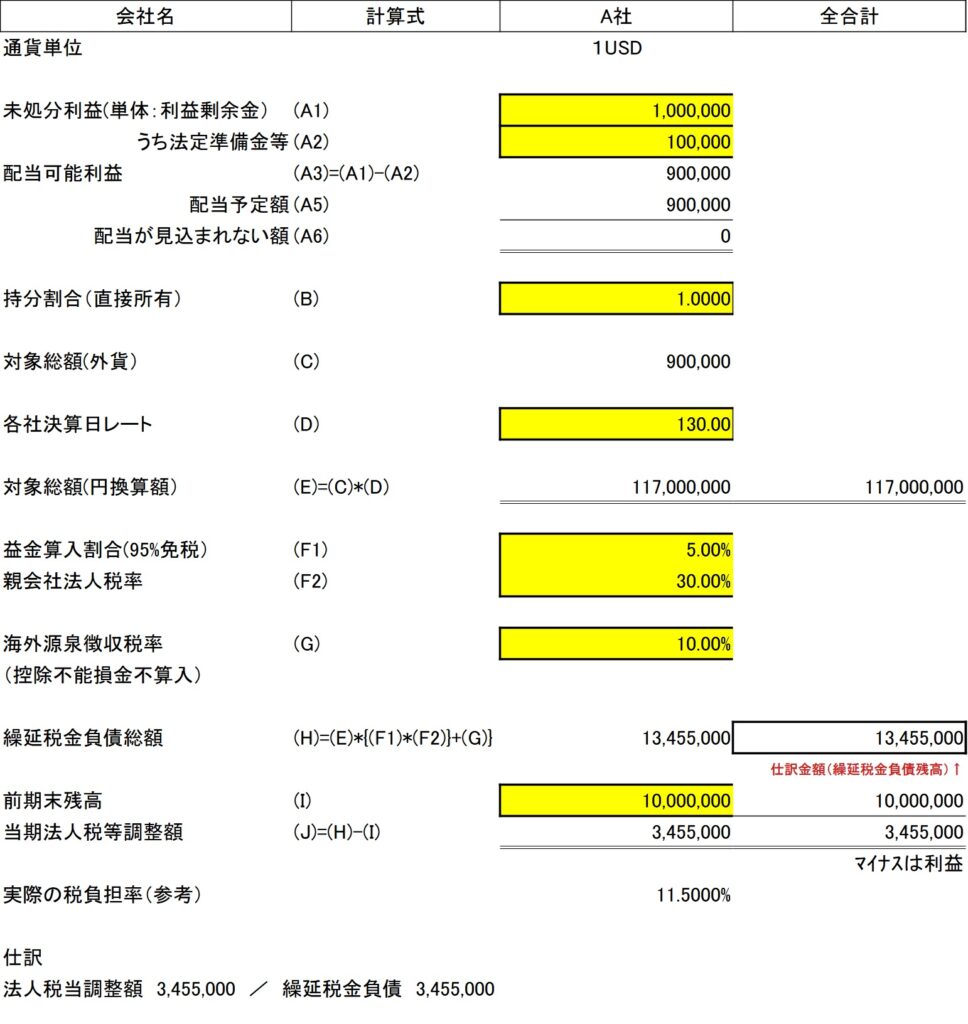

これが留保利益の計算です。

子会社期末留保利益×((5%×実効税率)+外国源泉税率))

実際に計算してみます。

前提条件

期末留保利益残高 900,000USD(法定準備金考慮済)

親会社実効税率 30%

外国源泉税率 10%

期末レート 130円

前期末繰延税金負債残高 10,000,000円

期末留保金残高円建 900,000USD×130円=117,000,000円

117,000,000円×((5%×30%)+10%)=13,455,000円

前期末繰延税金負債残高 10,000,000円と比較して負債が増加よって、

法人税等調整額 / 繰延税金負債 3,455,000円

という仕訳が完成します。

作表であらわすと以下です。

尚、前提条件として初年度であれば前期末繰延税金負債残高をゼロにすれば自動的に仕訳金額が算出されます。

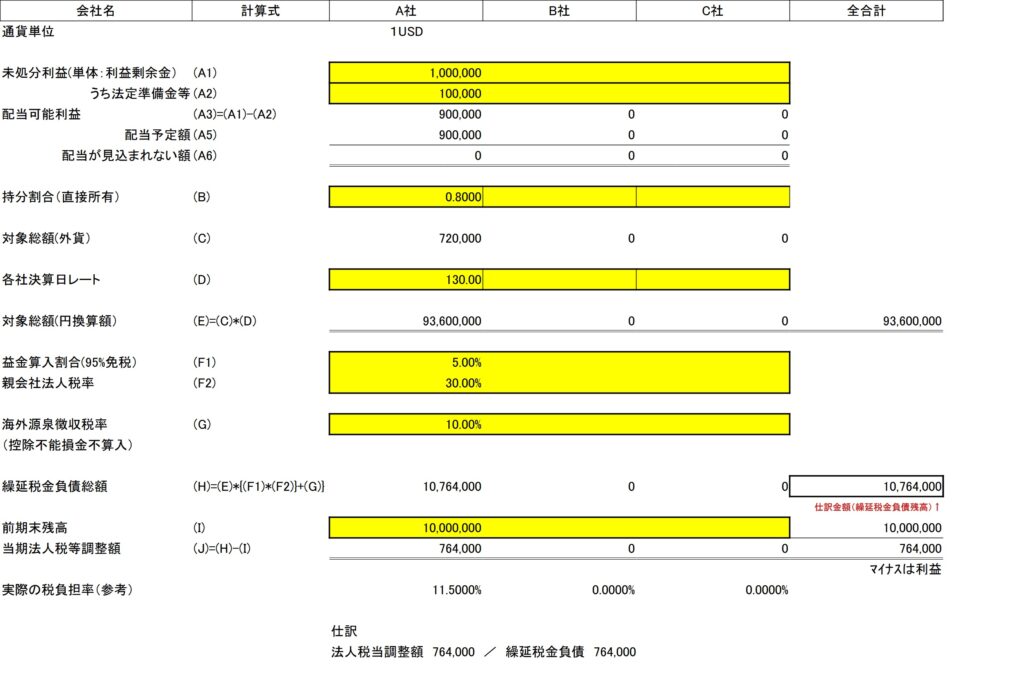

さらに、持分割合が発生している場合には、以下のシートになりますので、参考までに入れておきます!

以下は親会社持分80%で算出しております。

細かくて見難く申し訳ありません。

子会社の留保利益で配当金送金以外が見込まれるもの

将来的に子会社株式の売却、清算時に、留保利益のすべてが解消され、課税所得を増額させ、税額が増加することになります。さらに、親会社が子会社の売却を自身で決定出来ることが出来る場合を除いて、繰延税金負債を計上することになります。

税効果適用指針 第23項

まとめ

いかがでしたでしょうか?

清算予定の子会社が無い限りは、95%の益金不算入の海外子会社分の5%と外税分については留保金課税税効果の対象となり、繰延税金資産を計上することとなります。

本論点はかなりマニアックな分野ですので、このブログを閲覧される方も限られていると思いますが、なかなか他のサイトで分かりやすいものがなかったので、今回記事として取り上げさせてもらいました。

コメント