最近暴落した仮想通貨の確定申告について投稿します!確定申告というと難しいイメージがあると思いますが、しくみが分かれば簡単ですので、るゆ~く解説していきます!対象者はサラリーマンで給与所得があって年末調整をした人です。

確定申告が必要な人

のぶえさん仮想通貨の利益が100万円も出たそうだけど確定申告大丈夫?

確定申告難しそう~!!面倒だからやってないわ!

後で、税務署来るからちゃんと申告した方が良いよ!

仮想通貨の売却等で、年間で20万円以上の所得を出した人は、サラリーマンでも確定申告が必要です。

サラリーマンは源泉徴収した所得税について、会社が年末調整を実施し、所得税の過不足を再計算し、還付の場合には年末に従業員に返金していますが、仮想通貨の売却益は、これとは別に、本業ではなく副収入としての確定申告が必要になります。

但し、20万円未満であっても住民税は確定申告の対象です。尚、確定申告をしている人は税務署から市町村に通知されるので申告は不要です。所得(収益ー必要経費)×10%(住民税率:一律)

申告対象となる仮想通貨の取引

仮想通貨の代表的な取引は、

1.売買:その名の通り売買

2.レバレッジ取引:証拠金を口座に入れて、それを担保にして何倍もの金額の取引出来る

3.マイニング(採掘):入手するために膨大な計算をすること

4.レンディング:口座に保有している資金を取引所に貸し出し、利息を得る

5.ハーベスティング:ビットコインのマイニング版

6.エアドロップ:仮想通貨開発者が初心者に無料でトークンを配布すること

等々あります。

所得の種類

仮想通貨の所得と課税形態の種類って知ってる?

そんなの知らないわ?

仮想通貨取引においては、「雑所得」で、「総合課税」となります。

雑所得とは?

雑所得とは利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

国税庁HP引用

要するに、預貯金等の利子、株式の配当等による配当所得、アパート経営等による不動産所得、会社から得られる収入等の事業所得、サラリーマンがもらう給与所得、退職した時にもらう退職所得に当てはまらない所得は、すべて雑所得になるという意味です。

各所得の意味に関しては国税庁HPに記載あります。

総合課税とは?

1年間で得た給与所得等を合算して課税対象とする方法で税率は高率

(所得税は課税所得に応じて5から45%+住民税10%)と高税率!

所得金額の計算方法

仮想通貨の所得金額の計算って2通りあるよ。

2つから選ぶの?

仮想通貨で得た所得に対して2つの計算方法があります。

1.総平均法:年間の購入単価の平均を売却単価とし所得金額を算出する方法

2.移動平均法:購入時の単価を都度平均し、売却単価とし、所得金額を算出する方法

国税庁HP にそう平均法と移動平均法の算出方法の記載あります。

ここにはエクセルの計算書式が入っています。

尚、サラリーマンの場合、2の移動平均法は届け出が必要です。届け出しない場合には自動的に1になります。

※仮想通貨を取引の都度、所得計算をし、1年分の合計を所得として計算をしなければなりません。

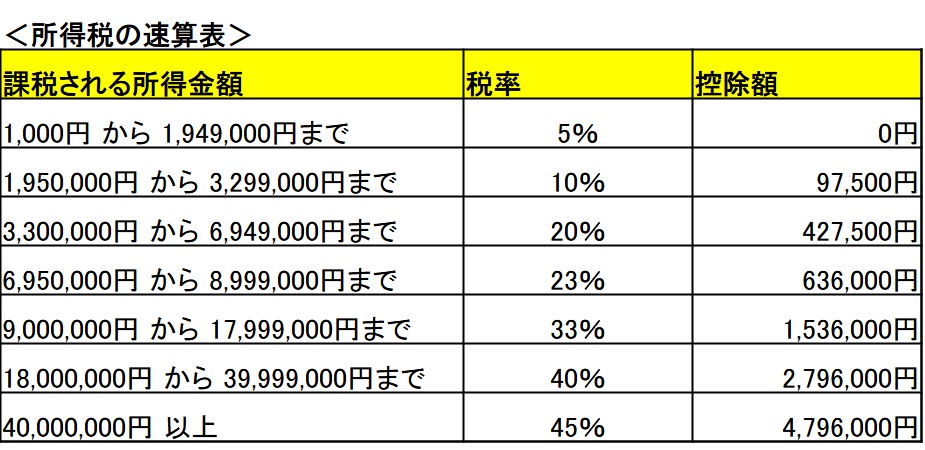

税率

確定申告の対象期間は1月1日から12月31日です。

年間の金額に対して税金がかかります。

下は所得金額の税率です。

国税庁HP引用

求める税額 =(所得金額×税率)ー 控除金額

例題1)あるサラリーマンが年収400万円、仮想通貨爆上げで利益200万円とする。

①求める税額 = (600万円 × 20%) ー 427,500円 = 772,500円

例題2)あるサラリーマンが年収400万円のみ

②求める税額 = (400万円 × 20%) ー 427,500円 = 372,500円

①-②=400,000円 なんと200万円儲けただけでこんなに税金を取られてしまいます!

申告書作成方法

国税庁HP 確定申告書作成コーナー

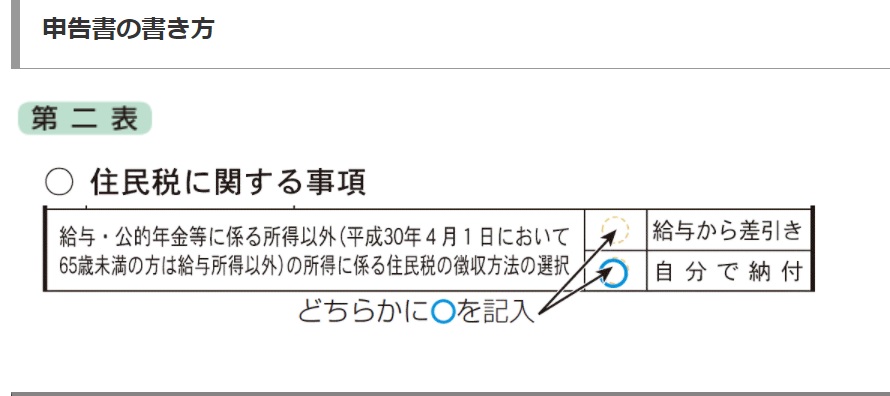

会社にバレない様にする方法

副業をしていることがばれるのは確定申告の際に「特別徴収」を選択すると副業分を含めた所得に対する住民税額を市区町村の役所が会社に通知するからです。

よって、「普通徴収」をすれば会社にバレません。

国税庁HP 引用

自分で納付に〇をすれば、個人で納税することになり会社にはバレません。

ペナルティ

1.延滞税(最大14.6%)

2.過少申告加算税(祭壇15%)

3.無申告加算税(最大30%)

4.重加算税(最大50%)

5.不納付加算税(10%)

ちなみに、確定申告せず未納税な人は、延滞税と無申告加算税もしくわ延滞税と重加算税(隠ぺい等実施)が課せられる可能性があります。

節税方法

1.個人から法人にする

個人所得税は累進課税で最大45%です。法人化すれば法人税率が適用され大幅に税額が低減されます。

2.売却益と損で相殺を狙う

仮想通貨内で発生した取引は相殺可能です。つまり利益と損失を合算することが出来ます。ただし、翌年以降繰り越しは出来ません。

3.経費増額

インターネット代、本代、セミナー代をどっぷりいれましょう!

4.売却するタイミングを見る

まとめ

いかがでしたか?

仮想通貨で爆上がりの人はちゃんと納税出来る資金を保有しておかないと、税金払うのに借金するようなことになりかねません。

十分に注意してください。

コメント